Hội đồng quản trị Thaiholdings ( HNX: THD ) vừa thông qua việc ký kết Hợp đồng hợp tác kinh với CTCP Du lịch Kim Liên để cùng thực hiện Dự án Tổ hợp công trình thương mại dịch vụ, khách sạn, văn phòng và căn hộ cho thuê tại địa điểm 5-7 Đào Duy Anh, Đống Đa, Hà Nội.

Song song đó, HĐQT của công ty Du lịch Kim Liên cũng ra quyết định lựa chọn Thaiholdings là nhà đầu tư tham gia hợp tác kinh doanh và ký kết Hợp đồng hợp tác đầu tư (hợp đồng BCC) với công ty này.

Trước đó giữa tháng 5, các cổ đông của Du lịch Kim Liên đã không thông qua việc tăng vốn điều lệ từ 70 tỷ lên 2.768 tỷ đồng, nhằm đối ứng cho việc triển khai Dự án Khu phức hợp Kim Liên tại số 5-7 Đào Duy Anh.

Dù vậy Du lịch Kim Liên cho biết vẫn thông qua việc hợp tác đầu tư để triển khai dự án này. Các công việc bao gồm tìm kiếm và lựa chọn đối tác hợp tác kinh doanh để triển khai dự án nhưng không thành lập tổ chức kinh tế, đảm bảo lợi nhuận không thấp hơn lợi nhuận bình quân 4 năm gần nhất của Du lịch Kim Liên và/hoặc không thấp hơn 25% vốn điều lệ hiện tại; các nội dung khác (ngoại trừ tăng vốn điều lệ) vẫn được giữ nguyên.

Du lịch Kim Liên tiền thân là khách sạn Bạch Mai, được biết đến là doanh nghiệp “đất vàng” khi quản lý và sử dụng lô đất với diện tích lên tới 3,5 ha tại số 5-7 Đào Duy Anh. Đây được coi là một trong những mảnh đất vàng lớn còn sót lại của 4 quận nội thành Hà Nội và là sức hút lớn với rất nhiều nhà đầu tư.

Do đó cổ phần công ty khách sạn này có giá rất cao. Tháng 12/2015, Tập đoàn ThaiGroup của ông Nguyễn Đức Thụy (bầu Thụy) từng chi ra khoảng 1.000 tỷ đồng để sở hữu 52,4% cổ phần tại khách sạn Kim Liên, tương đương mức giá 274.200 đồng/cp.

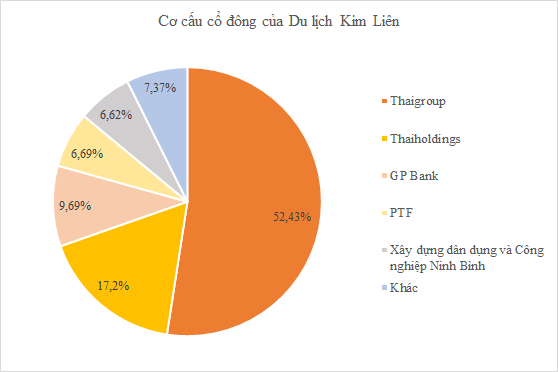

Ngoài công ty mẹ là Tập đoàn ThaiGroup, các cổ đông còn lại của khách sạn này có thể kể đến là Thaiholdings, GP Bank, Công ty Tư vấn Xây dựng dân dụng và Công nghiệp Ninh Bình, PTF… Thaiholdings hiện do bầu Thụy nắm giữ cá nhân 20% vốn.

Cơ cấu cổ đông của Du lịch Kim Liên. |

Thaiholdings đang có những thay đổi rất lớn về mặt cấu trúc vốn. Công ty vừa thông qua phương án chào bán hơn 296 triệu cổ phiếu cho cổ đông hiện hữu với mức giá 10.000 đồng/cp trong quý III. Số tiền dự kiến thu về 2.961 tỷ đồng dùng để mua cổ phần các doanh nghiệp tiềm năng, bổ sung nguồn vốn lưu động. Cụ thể trong đó, Công ty dự kiến sử dụng tới 99,6% (2.950 tỷ đồng) để mua 147,5 triệu cổ phần (59% vốn) của CTCP Tập đoàn ThaiGroup. Khi thành công, Thaiholdings sẽ đảo vai trở thành công ty mẹ của Du lịch Kim Liên.

Cổ phiếu THD sau khi niêm yết trên HNX cũng gây chú ý lớn khi liên tiếp tăng trần 15 phiên lên mức 72.800 đồng/cp (kết phiên 9/7), gấp gần 5 lần giá tham chiếu phiên chào sàn (15.000 đồng/cp tại ngày 19/6).