Nhưng, không phải đến khi câu chuyện "bom nợ" Evergrande trong lĩnh vực bất động sản tại Trung Quốc có nguy cơ vỡ ra thì những rủi ro tương tự mới đặt ra đối với thị trường Việt Nam.

Thị trường Việt Nam trong quá khứ không xa từng trả giá, trải qua nhiều kinh nghiệm từ khó khăn của lĩnh vực bất động sản, đặc biệt những năm 2011-2012. Cơ quan quản lý, các ngân hàng thương mại (NHTM) luôn xác định đây là phân khúc ưu tiên hàng đầu trong quản lý rủi ro.

Cùng với các lĩnh vực BOT và BT giao thông, chứng khoán, thì bất động sản được xếp vào nhóm lĩnh vực tiềm ẩn rủi ro cao. Chính vì vậy, trong thời gian qua, Ngân hàng Nhà nước (NHNN) đã có nhiều biện pháp nhằm hạn chế cũng như kiểm soát dòng tín dụng chảy vào lĩnh vực này thông qua các cơ chế về lãi suất, tăng hệ số rủi ro,…

Các biện pháp này có tác dụng khi thống kê của NHNN cho thấy, tăng trưởng tín dụng vào bất động sản trong 3 năm qua có xu hướng giảm tốc khá mạnh.

Nếu như trong năm 2018, tăng trưởng tín dụng vào lĩnh vực này đạt tới 26,6% thì sang năm 2019 chỉ còn tăng 21,53% và đến năm 2020, do ảnh hưởng của dịch bệnh, tín dụng vào bất động sản chỉ tăng 11,89%, thấp hơn so với mức tăng trưởng chung của nền kinh tế. Sang 6 tháng đầu năm 2021, tăng trưởng tín dụng vào ngành này tiếp tục giảm tốc, còn khoảng 5,5%.

GIẢM TỶ TRỌNG CHO VAY BẤT ĐỘNG SẢN...

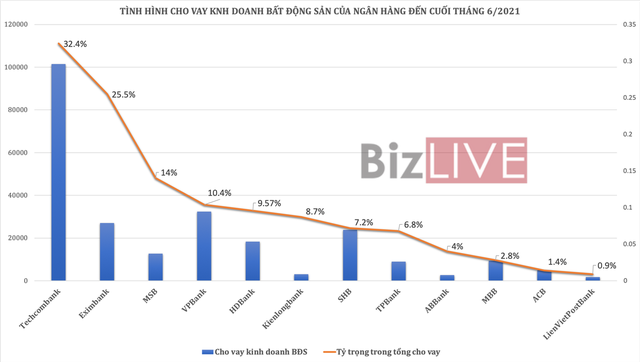

Thống kê của BizLIVE tại 12 ngân hàng niêm yết cho thấy, trong nửa đầu năm nay, dư nợ kinh doanh bất động sản vẫn tiếp tục tăng tại nhiều ngân hàng; tuy nhiên, tỷ trọng trong tổng dư nợ đã giảm.

Cụ thể, tổng dư nợ kinh doanh bất động sản của 12 ngân hàng chỉ tăng nhẹ 3,6% so với cuối năm trước nhưng có tới 9 ngân hàng ghi nhận tỷ trọng cho vay mảng này giảm trong nửa năm qua.

LienVietPostBank là một ví dụ. 6 tháng đầu năm, quy mô dư nợ lĩnh vực kinh doanh bất động sản của ngân hàng giảm tới 52% trong khi dư nợ tín dụng chung vẫn tăng 8,3% khiến tỷ lệ cho vay kinh doanh bất động sản đã giảm mạnh từ 2% xuống còn 0,9%.

Tương tự, tại MB, tỷ trọng cho vay kinh doanh bất động sản cũng giảm từ mức 3,1% đầu năm xuống còn 2,8% vào cuối tháng 6, SHB giảm từ 7,7% xuống 7,2%, Kienlongbank giảm từ 9,6% xuống 8,7%...

Dù vậy, ở chiều ngược lại, một số ngân hàng vẫn đang có tỷ trọng dư nợ trong lĩnh vực này ở mức hai con số.

Techcombank đang là nhà băng dẫn đầu về cả con số tuyệt đối và tỷ trọng cho vay kinh doanh bất động sản trong nhóm thống kê. Tính đến cuối tháng 6/2021, khoản mục cho vay kinh doanh bất động sản của ngân hàng đạt 101,5 nghìn tỷ đồng, tăng 11,1% so với đầu năm và chiếm tới 32,4% tổng dư nợ của ngân hàng.

Tại Eximbank, cho vay kinh doanh bất động sản cũng chiếm tới 25,5% tổng cho vay của ngân hàng, đạt hơn 27 nghìn tỷ đồng vào cuối tháng 6/2021. Tại MSB, con số này là 14%.

Một điều đáng lưu ý, kinh doanh bất động sản chỉ là một phần trong tổng dư nợ mà các ngân hàng cho vay có liên quan đến bất động sản, trong đó bao gồm cả xây dựng, cho vay cá nhân để mua nhà ở, nhận quyền sử dụng đất để xây nhà ở khác,…

Theo đó, nếu gộp cả những khoản mục này, con số cho vay bất động sản của các nhà băng sẽ còn cao hơn nhiều so với con số thể hiện trên báo cáo tài chính.

Như tại Techcombank, tại thời điểm ngày 30/6, cho vay cá nhân của ngân hàng, mà chủ yếu là cho vay mua nhà, đạt gần 129 nghìn tỷ đồng, tăng 16% so với cùng kỳ và chiếm 41,1% tổng dư nợ của ngân hàng. Con số cho vay bất động sản thực tế của Techcombank theo đó, có thể lên tới 70% tổng dư nợ nếu tính cả các khoản vay cá nhân mua nhà.

Tuy nhiên, tính chất và đặc điểm rủi ro ở đây lại khác biệt mà BizLIVE sẽ đề cập chi tiết ở bài viết tới. Điển hình như chính Techcombank, tỷ lệ nợ xấu đang được kiểm soát tốt nhất trong lịch sử hệ thống NHTM Việt Nam, đến cuối quý 2/2021 chỉ 0,4% - một tỷ lệ mà chưa từng có nhà băng khác nào đạt được. Techcombank cũng là NHTM đầu tiên tại Việt Nam đã sớm áp dụng chuẩn mực kế toán quốc tế IFRS9, như một "chứng chỉ" về chất lượng những con số báo cáo.

Tương tự, VPBank cũng là ngân hàng mạnh tay cho vay cá nhân mua nhà. Tính đến cuối tháng 6/2021, dư nợ cho vay cá nhân mua nhà ở, quyền sử dụng đất ở của nhà băng này là gần 46 nghìn tỷ đồng, tăng hơn 26% so với cùng kỳ năm ngoái và chiếm 14,8% tổng dư nợ tín dụng. Cộng với khoản cho vay kinh doanh bất động sản đạt hơn 32 nghìn tỷ đồng, tổng dư nợ tín dụng cho vay bất động sản của ngân hàng theo đó chiếm khoảng hơn 25% tổng dư nợ. VPBank cũng là thành viên đang hoàn tất áp dụng IFRS9 trong năm nay.

...NHƯNG LẠI TĂNG MUA TRÁI PHIẾU

Như trên, trong bối cảnh tín dụng bất động sản ngày càng bị siết chặt, các doanh nghiệp tìm đến trái phiếu nhiều hơn như một kênh huy động vốn dài hại và dễ dàng hơn.

Theo Vụ Tài chính ngân hàng (Bộ Tài chính) cho biết, lũy kế 8 tháng đầu năm, tổng khối lượng phát hành trái phiếu doanh nghiệp (TPDN) bất động sản đạt 192,2 nghìn tỷ đồng, trong đó TPDN phát hành riêng lẻ đạt 176.828 tỷ đồng, tăng 8% so với cùng kỳ năm 2020; khối lượng phát hành TPDN ra công chúng là 15.375 tỷ đồng, tăng 53% so với cùng kỳ năm 2020.

Tuy nhiên, trái chủ của các đợt phát hành này, phần lớn, lại là các nhà băng. Và điều này đang gây nhiều lo ngại rủi ro cho hoạt động ngành ngân hàng.

Trong công văn gửi các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài hồi đầu tháng 5, Cơ quan thanh tra, giám sát ngân hàng (NHNN) đã nêu rõ: năm 2020, NHNN nhận thấy một số tổ chức tín dụng có các dấu hiệu tiềm ẩn rủi ro như nợ xấu nội bảng có xu hướng tăng; tỷ lệ nợ xấu của một số công ty tài chính tiêu dùng ở mức cao và tăng lớn; lãi phải thu từ hoạt động tín dụng tăng lớn so với cuối năm 2019.

Trong khi đó, tín dụng đối với lĩnh vực bất động sản vẫn chiếm tỷ trọng lớn trong tổng dư nợ tín dụng, tốc độ tăng trưởng tín dụng bất động sản cao.

Cơ quan thanh tra, giám sát ngân hàng đặc biệt nhấn mạnh, đầu tư trái phiếu doanh nghiệp nhằm mục đích xây dựng, kinh doanh bất động sản vẫn chiếm tỷ trọng cao trong tổng đầu tư trái phiếu doanh nghiệp. Thậm chí, một số ngân hàng thương mại có số dư đầu tư trái phiếu doanh nghiệp tăng lớn so với năm 2019, trong đó, mức tăng thêm tập trung chủ yếu vào lĩnh vực xây dựng và kinh doanh bất động sản.